Die Zeit der Papierrechnungen gehört der Vergangenheit an! Ab dem 1. Januar 2025 wird der Empfang von E-Rechnungen für inländische B2B-Umsätze verpflichtend, wie im Wachstumschancengesetz beschlossen wurde. Es ist daher wichtig, dass Kanzleien und Unternehmen frühzeitig ihre Prozesse anpassen, um elektronische Rechnungen effizient empfangen und verarbeiten zu können. Durch diese Umstellung können Sie von Kosteneinsparungen und rechtssicheren Abläufen profitieren. Wir erklären Ihnen daher im Folgenden, was eine elektronische Rechnung ist, wie sie funktioniert und erstellt wird und was Sie v.a. über die bevorstehende Pflicht zur E-Rechnung ab 2025 wissen müssen. Außerdem zeigen wir Ihnen, wie Sie mittels DATEV ganz einfach auf eine E-Rechnung umstellen können.

Das Wichtigste vorab in Kürze

- Eine E-Rechnung ist eine elektronisch erstellte und übermittelte Rechnung in einem strukturierten Format, das eine automatische Verarbeitung ermöglicht.

- Bis Ende 2024 müssen nur Lieferanten und Dienstleister, die Rechnungen an öffentliche Auftraggeber ausstellen, dies als elektronische Rechnung tun.

- Ab dem 1. Januar 2025 wird diese Pflicht zur E-Rechnung jedoch auf den B2B-Sektor ausgeweitet, und ab 2028 gilt sie auch für den internationalen Handel.

- Zukünftig werden papierbasierte Rechnungen und elektronische Rechnungen, die den neuen Anforderungen nicht entsprechen (wie PDF-Rechnungen), als „sonstige Rechnungen“ bezeichnet.

- E-Rechnungen bieten gegenüber herkömmlichen Papierrechnungen Vorteile wie schnellere, kostengünstigere und automatisierte Verarbeitung.

- DATEV unterstützt bei der E-Rechnung durch Softwarelösungen, beispielsweise DATEV EO comfort, die die Erstellung, den Empfang, die Verarbeitung und die Archivierung von E-Rechnungen gemäß den gesetzlichen Anforderungen ermöglichen.

Was versteht man unter E-Rechnung?

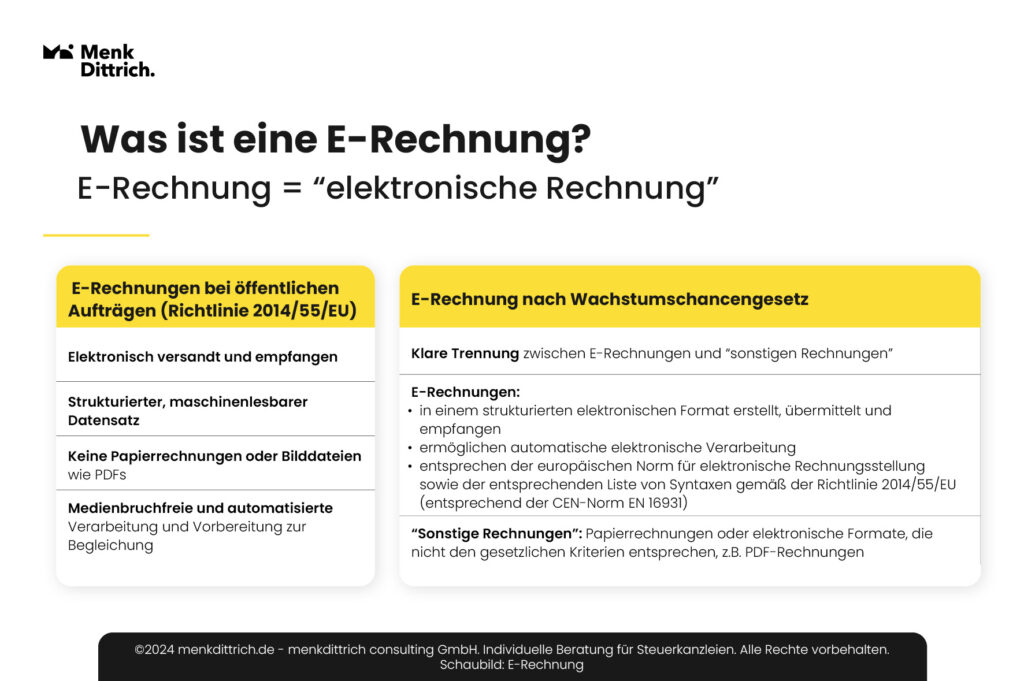

Der Begriff E-Rechnung ist die Abkürzung für “elektronische Rechnung”. Eine E-Rechnung wird in einem strukturierten Datenformat erstellt, übertragen und empfangen, sodass sie automatisiert in den Systemen der Finanzbuchführung verarbeitet werden kann. Dabei kann es sich um unterschiedliche Arten handeln: E-Rechnungen gemäß der EU-Richtlinie über eine elektronische Rechnungsstellung bei öffentlichen Aufträgen sowie E-Rechnungen der neuen Definition einer E-Rechnung nach dem Wachstumschancengesetz.

E-Rechnung bei öffentlichen Aufträgen (Richtlinie 2014/55/EU)

Eine E-Rechnung im Rahmen öffentlicher Aufträge gemäß der EU-Richtlinie 2014/55/EU ist ein strukturierter, maschinenlesbarer Datensatz, der Rechnungsinformationen und eventuell zusätzliche Dokumente umfasst. Dieses Format ermöglicht die elektronische Übermittlung und automatische Verarbeitung der Rechnungen, wobei PDF-Darstellungen nicht ausreichen. In Deutschland müssen E-Rechnungen an staatliche Stellen im XRechnung-Format eingereicht werden, einem offenen Standard zur Vereinheitlichung der elektronischen Rechnungsstellung in der öffentlichen Verwaltung.

Schon seit dem 27. November 2018 müssen öffentliche Auftraggeber in der EU E-Rechnungen akzeptieren, wobei bestimmte Ausnahmen in der E-Rechnungsverordnung (ERechV) definiert sind, etwa Direktkäufe unter 1.000 Euro, Aufträge im Bereich der Außen- und Sicherheitspolitik oder bestimmte juristische Verfahren.

E-Rechnung nach Wachstumschancengesetz

Ab dem 1. Januar 2025 gilt eine neue Definition der E-Rechnung: Das Wachstumschancengesetz trennt dann klar zwischen E-Rechnungen (gemäß der Norm EN 16931) und “sonstigen Rechnungen” (nicht-normkonformen Rechnungen).

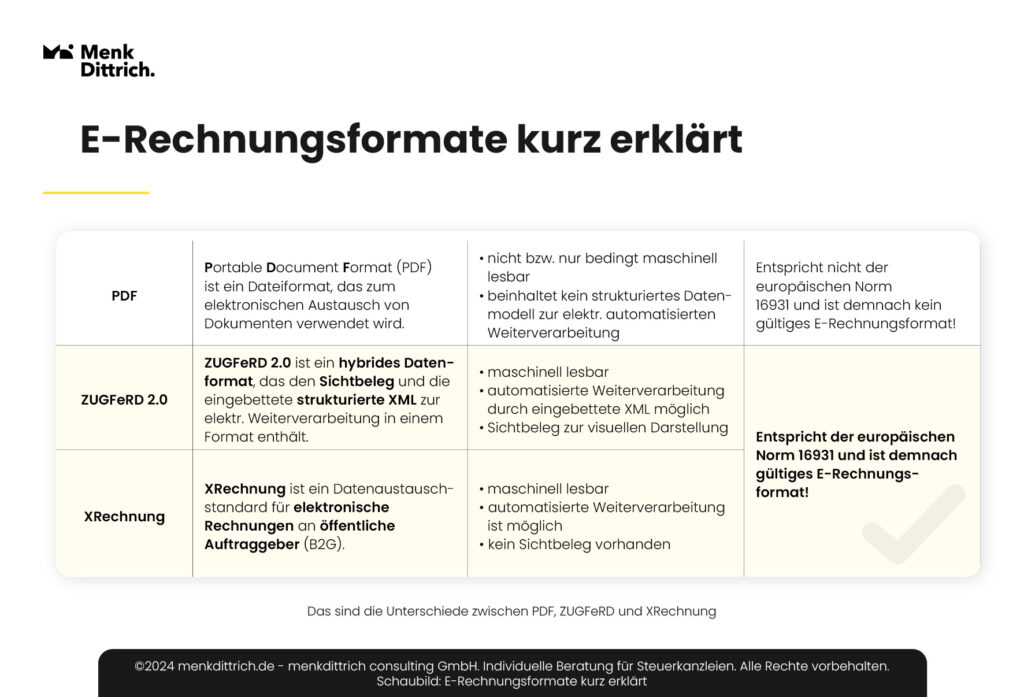

Bei einer E-Rechnung handelt es sich laut Wachstumschancengesetz um eine elektronische Rechnung, welche in einem strukturierten Datensatz erstellt, übermittelt und empfangen wird und außerdem die automatische elektronische Verarbeitung möglich macht. Diese normkonforme Rechnungen nach EN 16931 besitzen dabei das Format XRechnung als XML-Datei ohne Sichtkomponente (= Bild der Rechnung) oder das Hybridformat ZUGFeRD ab Version 2.x, welche beide dem der von der Richtlinie 2024/55/EU vorgegebenen CEN-Format EN 16931 entsprechen.

Eine E-Rechnung muss insgesamt folgende Anforderungen erfüllen:

- Erstellung, Versand und Empfang in einem strukturierten elektronischen Format, welche eine automatisierte Verarbeitung möglich macht

- Einhaltung der Richtlinie 2014/55/EU

- Einhaltung der CEN-Norm EN 16931

Im Gegensatz dazu handelt es sich bei einer sonstigen Rechnung um eine nicht standardkonforme Rechnung. Das bedeutet, dass sie nicht der EU-Richtlinie 2014/55 oder der Norm EN 16931 entspricht und auch nicht automatisiert vom Rechnungsempfänger verarbeitet werden kann. Zu sonstigen Rechnungen gehören beispielsweise Papierrechnungen oder auch PDF- oder TIF(F)-Rechnungen. Diese werden ab 2028 im nationalen Rechnungsverkehr wahrscheinlich nicht mehr zulässig sein.

Wie sieht eine E-Rechnung aus?

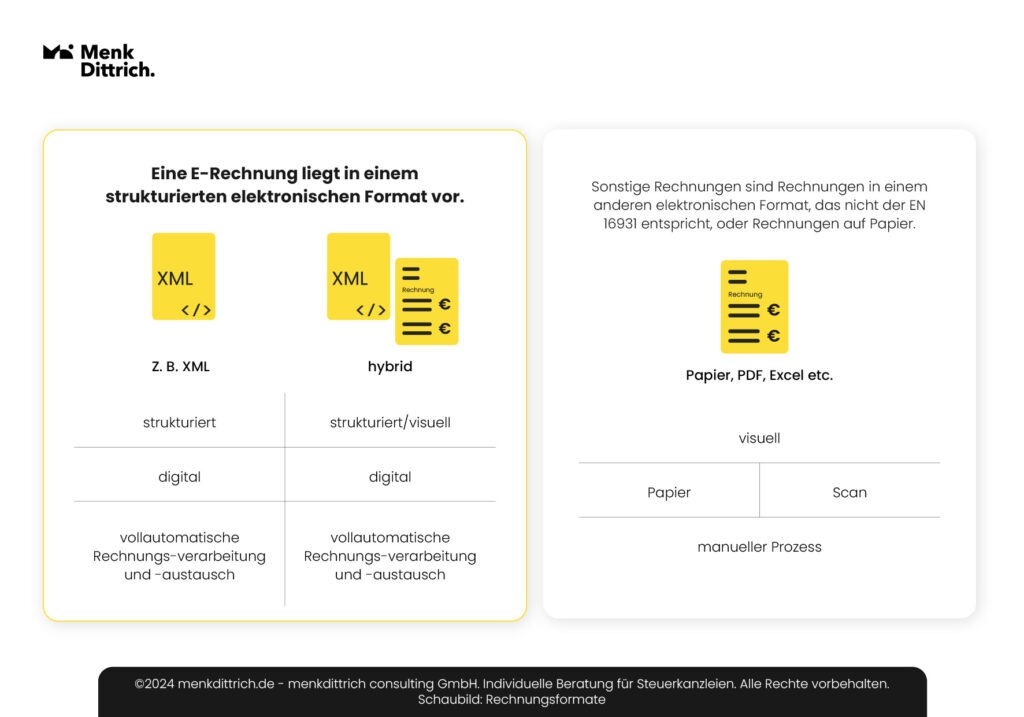

Eine E-Rechnung kann, abhängig vom Kontext, in diversen Formaten vorliegen, und zwar als:

- Strukturierte Daten (z.B. XML-Format)

- Unstrukturierte Daten (z.B. PDF, E-Mail, Word-Dokument)

- Hybride Daten (z.B. ZUGFeRD-Rechnungen)

Hybride Daten in einer E-Rechnung bedeuten, dass sie sowohl von Menschen als auch von Computerprogrammen gelesen werden können. Beispielsweise werden Rechnungen als PDF per E-Mail versendet, enthalten aber auch XML-Dateien, die eine automatische Verarbeitung in der Buchhaltung ermöglichen.

Ist ein PDF eine E-Rechnung?

In Deutschland kann eine PDF-Rechnung, die elektronisch erstellt, versendet und empfangen wird, derzeit noch als E-Rechnung gelten. Bei öffentlichen Aufträgen ist jedoch ein reiner Datensatz erforderlich. Ab 2025 wird eine per E-Mail gesendete PDF-Rechnung jedoch generell nicht mehr als elektronische Rechnung anerkannt, unabhängig vom Absender oder Empfänger. Diese Änderung bedeutet eine signifikante Anpassung im Umgang mit elektronischen Rechnungen.

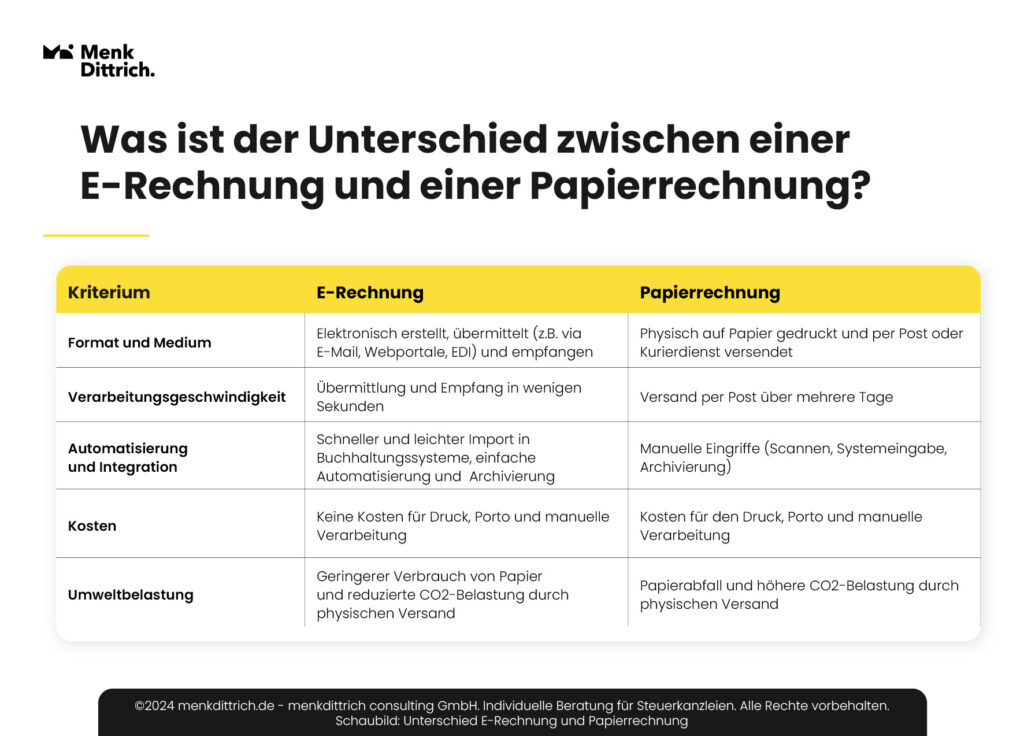

Was ist der Unterschied zwischen einer E-Rechnung und einer Papierrechnung?

Es gibt wesentliche Unterschiede und Vorteile zwischen E-Rechnungen und Papierrechnungen. So werden E-Rechnungen digital erstellt und können schnell per E-Mail oder Webportale versendet werden, während Papierrechnungen gedruckt und per Post verschickt werden, was deutlich länger dauert. E-Rechnungen sparen zudem Kosten für Druck, Porto und manuelle Bearbeitung und sind umweltfreundlicher, da sie den Papierverbrauch und CO₂-Emissionen reduzieren. Außerdem lassen sich E-Rechnungen leicht in Buchhaltungssysteme integrieren und automatisch verarbeiten, während Papierrechnungen oft manuell gescannt und archiviert werden müssen.

Ist die E-Rechnung Pflicht?

In Deutschland ist die E-Rechnung bis Ende 2024 nur für Lieferanten und Dienstleister verpflichtend, die mit dem öffentlichen Sektor (Bund, Länder, Kommunen und deren Institutionen) Geschäfte machen. Dies folgt der EU-Richtlinie 2014/55/EU zur elektronischen Rechnungsstellung bei öffentlichen Aufträgen. Ab 2025 wird die E-Rechnung jedoch auch Pflicht für den B2B-Bereich, und ab 2028 gilt diese Verpflichtung auch für den internationalen Handel.

E-Rechnung wird Pflicht für Unternehmen (B2B) ab 2025

Unternehmer dürfen grundsätzlich eine Rechnung ausstellen, sobald sie eine Ware liefern oder eine Dienstleistung erbringen. Für Leistungen an andere Unternehmer (B2B) wird die elektronische Rechnung ab 2025 gemäß dem neuen Wachstumschancengesetz verpflichtend (§ 14 Abs. 2 Satz 2 Nr. 1 UStG-E), außer die Leistung ist steuerbefreit. Unternehmer haben sechs Monate nach Erbringung der Leistung Zeit, die Rechnung auszustellen.

Einführung einer Pflicht für E-Rechnungen für grenzüberschreitenden Handel ab 2028

Im Dezember 2022 hat die Europäische Kommission die Initiative „VAT in the Digital Age“ (ViDA) gestartet, um das Mehrwertsteuersystem der EU zu modernisieren und betrugssicherer zu machen. Ziel dieser Initiative ist es, die Besteuerung von grenzüberschreitenden Dienstleistungen und Waren zu verbessern, insbesondere für Online-Händler. Im Zuge dessen greift ab 2028 die elektronische Rechnungspflicht im grenzübergreifenden Handel. Ab 2028 wird hierfür ein digitales Echtzeit-Meldesystem eingeführt. Zudem werden Plattformen für Mehrwertsteuer verantwortlich gemacht und das „VAT One Stop Shop“-Modell erweitert.

ViDA fördert insgesamt ein digitales Echtzeit-Reporting und senkt die Verwaltungskosten, wobei das EU-Format EN16931 als Standard für elektronische Rechnungen vorgeschlagen wird.

Haben wir Ihr Interesse geweckt?

Der Empfang von elektronischen Rechnungen wird für innerstaatliche B2B-Transaktionen gesetzlich vorgeschrieben, was Anpassungen in den Prozessen Ihrer Kanzlei und bei Ihren Mandanten erfordert. Wir von menkdittrich unterstützen Sie dabei, Ihre Arbeitsabläufe als Steuerberater mit Hilfe der DATEV-Software-Lösungen, wie DATEV EO comfort, zu optimieren und Ihre Kanzlei zu digitalisieren. Steigern Sie Ihre Effizienz und lassen Sie sich jetzt von uns umfassend schulen und beraten!

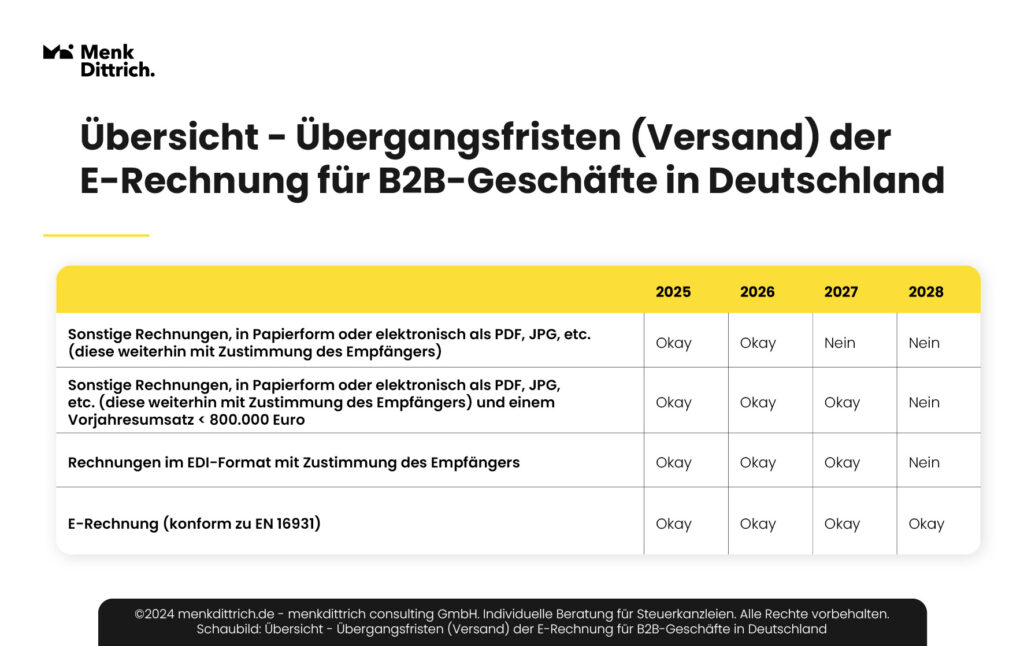

Übergangsregelungen zur Pflicht der E-Rechnung ab 2025

Ab dem 1. Januar 2025 tritt die allgemeine Pflicht zur Ausstellung von E-Rechnungen in Kraft. Aufgrund der umfangreichen Herausforderungen für Unternehmen hat der Gesetzgeber Übergangsregelungen für die Jahre 2025 bis 2027 in § 27 Abs. 38 UStG-E vorgesehen:

Bis Ende 2025:

Papierrechnungen für B2B-Umsätze sind weiterhin erlaubt. Elektronische Rechnungen, welche nicht das neue Format erfüllen, können ausgestellt werden, wenn der Empfänger seine Zustimmung erteilt.

Bis Ende 2026:

Papierrechnungen für B2B-Umsätze aus 2025 und 2026 bleiben erlaubt. Nicht standardkonforme elektronische Rechnungen sind zulässig, benötigen aber eine Zustimmung des Empfängers.

Bis Ende 2027:

Die Regelungen wie bis Ende 2026 gelten weiterhin, aber nur für Unternehmen mit einem Vorjahresumsatz von maximal 800.000 Euro. Größere Unternehmen müssen E-Rechnungen ausstellen. EDI-Verfahren sind unabhängig von den Formatanforderungen zulässig.

Ab 2028:

Die neuen E-Rechnungsanforderungen müssen konsequent angewendet werden. Eine Unterstützung für Meldesysteme und EU-ViDA-Maßnahmen ist erforderlich. Das EDI-Verfahren bleibt nutzbar, wenn die umsatzsteuerlichen Informationen korrekt und vollständig in das kompatible Format extrahiert werden.

Wer ist ab 2025 zur E-Rechnung verpflichtet?

Die Pflicht zur Ausstellung einer E-Rechnung betrifft nur B2B-Leistungen, unabhängig davon, ob das Unternehmen im Haupt- oder Nebenerwerb betrieben wird. Ab spätestens 2028 müssen auch Kleinunternehmer E-Rechnungen für B2B-Transaktionen stellen. Beide Parteien müssen im Inland ansässig sein, wobei Sitz, Geschäftsleitung oder eine Betriebsstätte im Inland vorhanden sein müssen. Eine bloße umsatzsteuerliche Registrierung in Deutschland ohne Inlandsansässigkeit führt nicht zur Pflicht zur elektronischen Rechnungsstellung.

Ausnahmen Kleinbetragsrechnungen und Fahrausweise

Die Pflicht zur Ausstellung einer E-Rechnung gilt nicht in allen Fällen. Kleinbetragsrechnungen bis 250 Euro können beispielsweise weiterhin als „sonstige Rechnungen“ übermittelt werden, z.B. in Papierform. Dies gilt auch für Fahrausweise.

Was gilt für den Rechnungsempfänger bei der neuen Pflicht zur E-Rechnung ab 2025?

Ab dem 1. Januar 2025 gilt die allgemeine Pflicht zur Ausstellung von E-Rechnungen. Bis dahin muss es also für alle Unternehmen möglich sein, E-Rechnungen zu empfangen und zu verarbeiten. Auch Unternehmen mit ausschließlich Privatkunden oder Kleinunternehmer ohne Umsatzsteuerausweis sollten jetzt prüfen, ob sie zum Jahreswechsel 2024/2025 in der Lage sind, E-Rechnungen zu empfangen. Dies ist wichtig, da Lieferanten ab diesem Zeitpunkt E-Rechnungen versenden könnten.

Anders als bisher ist die Zustimmung des Empfängers jedoch nicht mehr nötig. Diese nur noch bei elektronischen Rechnungen notwendig, welche nicht den neuen Vorgaben entsprechen (z.B. PDF-Dateien) oder wenn keine E-Rechnung-Pflicht vorliegt (z.B. bei Kleinbetragsrechnungen).

Hinweis:

Bitte beachten Sie, dass für eine elektronische Rechnung an einen Endverbraucher (B2C) weiterhin die Zustimmung für eine elektronische Rechnungsstellung eingeholt werden muss.

E-Rechnung mit DATEV

Ab dem 01.01.2025 muss Ihre Kanzlei und auch Ihre Mandanten in der Lage sein, E-Rechnungen zu empfangen und in der Finanzbuchführung zu verarbeiten. Eine frühzeitige Umstellung auf den E-Rechnungsprozess ist daher wichtig. DATEV hilft Kanzleien und Unternehmen bei der Umsetzung dieser Vorschrift durch eine Reihe von Software-Lösungen, die bereits heute alle zukünftigen gesetzlichen Anforderungen erfüllen.

Die DATEV-Programme unterstützen die etablierten Formate XRechnung und ZUGFeRD, welche nach der Norm EN 16931 arbeiten, und ermöglichen den Empfang, die Verarbeitung und den Versand von E-Rechnungen. Die Rechnungen werden digital in das System eingespeist, automatisch ausgelesen und den entsprechenden Buchungsvorgängen zugeordnet. Dies spart Zeit und minimiert Fehlerquellen.

DATEV für elektronische Rechnungen

Mit DATEV können Sie:

- Elektronische Rechnungen erstellen und senden (z.B. mit DATEV-Eigenorganisations-Programme, DATEV Mittelstand, DATEV Auftragswesen next, DATEV Anwalt classic)

- Empfangene elektronische Rechnungen verarbeiten (z.B. mit DATEV Unternehmen online oder DATEV DMS)

Unser Tipp: E-Rechnung in DATEV EO comfort

Die E-Rechnung in DATEV EO comfort bietet Ihrer Steuerkanzlei eine effiziente und moderne Lösung, um den gesamten Prozess der Rechnungsstellung und -verarbeitung zu digitalisieren. Dies umfasst die Erstellung, den Versand, den Empfang sowie die Archivierung von Rechnungen in elektronischer Form. Durch die Integration der E-Rechnung in DATEV EO comfort können Sie nicht nur den Papierverbrauch reduzieren und die Bearbeitungszeiten erheblich verkürzen, sondern genießen v.a. folgende Vorteile:

Automatische Verarbeitung eingehender Rechnungen

Ein zentraler Vorteil der E-Rechnung in DATEV EO comfort ist die automatische Verarbeitung der eingehenden Rechnungen. Die Software erkennt und extrahiert relevante Daten aus den elektronischen Dokumenten und übernimmt diese direkt in das Buchhaltungssystem. Dies minimiert manuelle Eingaben und reduziert Fehlerquellen, die bei der manuellen Datenerfassung häufig auftreten.

Unterstützung von XRechnung und ZUGFeRD

Des Weiteren unterstützt DATEV EO comfort verschiedene E-Rechnungsformate wie ZUGFeRD und XRechnung, die den gesetzlichen Anforderungen entsprechen und einen reibungslosen Austausch zwischen Geschäftspartnern gewährleisten. Die Einhaltung gesetzlicher Vorgaben ist dabei von besonderer Bedeutung, da der elektronische Rechnungsverkehr in vielen Ländern durch spezifische Vorschriften geregelt ist.

Optimierter Versand der E-Rechnung

Auch der Versand von E-Rechnungen wird durch DATEV EO comfort optimiert. Unternehmen können ihre Rechnungen direkt aus der Software heraus per E-Mail oder über spezielle E-Rechnungsportale an ihre Kunden versenden. Dies beschleunigt nicht nur den Versandprozess, sondern sorgt auch für eine schnellere Zustellung und Bearbeitung der Rechnungen beim Empfänger.

Lückenlose Dokumentation und Archivierung

Ein weiterer Vorteil der E-Rechnung in DATEV EO comfort ist die lückenlose Dokumentation und Archivierung der Rechnungsprozesse. Die elektronische Archivierung gewährleistet, dass alle Rechnungen revisionssicher und jederzeit zugänglich sind. Dies erleichtert nicht nur die interne Kontrolle und das Audit, sondern erfüllt auch die gesetzlichen Aufbewahrungspflichten.

Insgesamt bietet Ihnen die E-Rechnung in DATEV EO comfort also eine umfassende Lösung, die den gesamten Rechnungsprozess von der Erstellung bis zur Archivierung abdeckt. Sie profitieren von einer höheren Effizienz, reduzierten Kosten und einer verbesserten Compliance. Indem Sie diese Technologie in den Geschäftsalltag integrieren, bestreiten Sie einen wichtigen Schritt in Richtung Digitalisierung und Zukunftsfähigkeit.

Haben wir Ihr Interesse geweckt?

Wir von menkdittrich helfen Ihnen, mit DATEV EO comfort Ihren Arbeitsablauf als Steuerberater zu optimieren und Ihre Kanzlei zu digitalisieren. Wir bieten Ihnen nicht nur die fachgerechte Einrichtung und einen reibungslosen Übergang, sondern unterstützen Ihre Mitarbeiter auch durch Schulungen und Fachgespräche, um die digitale Umstellung zu vereinfachen. Steigern Sie Ihre Effizienz – lassen Sie sich jetzt von uns zu Ihrer optimalen DATEV-Lösung beraten!

Wie funktioniert eine E-Rechnung?

E-Rechnung funktioniert prinzipiell wie eine Papierrechnung, nur mit Unterschieden hinsichtlich Erstellung und Übermittlung:

Erstellung und Versand

E-Rechnungen werden elektronisch erstellt und versendet, oft mithilfe von DATEV. Sie nutzen Formate wie XRechnung oder ZUGFeRD, die den europäischen Normen EN16931 und der Richtlinie 2014/55/EU entsprechen. DATEV unterstützt diese Formate für eine reibungslose Erstellung und Übermittlung.

Empfang und Verarbeitung

Empfänger integrieren E-Rechnungen direkt in ihre Buchhaltungs- oder ERP-Systeme, wie DATEV, was eine effiziente und automatisierte Datenverarbeitung ermöglicht.

Steuerliche Vorgaben

E-Rechnungen müssen alle steuerlich erforderlichen Angaben gemäß Umsatzsteuergesetz und GoBD erfüllen. DATEV hilft, die Unversehrtheit, Lesbarkeit und Echtheit der Rechnung über die vorgeschriebene Aufbewahrungsfrist von zehn Jahren sicherzustellen.

Archivierung

E-Rechnungen müssen zehn Jahre lang elektronisch archiviert werden, in unveränderter, maschinenlesbarer Form. DATEV bietet Lösungen, um die rechtskonforme Aufbewahrung zu gewährleisten.

Wie kann man eine E-Rechnung erstellen?

Möchten Sie eine E-Rechnung erstellen? Dann sollten Sie folgende 5 Schritte befolgen:

- In Deutschland sollten Sie zunächst ein standardisiertes Format wie XRechnung oder ZUGFeRD wählen.

- Nutzen Sie DATEV, ein Rechnungsprogramm oder ein ERP-System, das die Erstellung von E-Rechnungen im gewählten Format unterstützt.

- Nachdem Sie alle erforderlichen Informationen eingegeben haben, erzeugt DATEV automatisch die Rechnung im ausgewählten Format.

- Überprüfen Sie die Rechnung sorgfältig vor dem Versand, um Fehler zu vermeiden und sicherzustellen, dass alle Pflichtangaben korrekt sind.

- Versenden Sie die E-Rechnung über verschiedene Wege wie E-Mail, Webservice oder spezialisierte Plattformen wie die Zentrale Rechnungseingangsplattform (ZRE) für Bundesbehörden in Deutschland.

Wie kann man eine E-Rechnung erstellen?

Eine E-Rechnung kann auf verschiedene Wege verschickt werden, je nach technischer Ausstattung und Vereinbarungen zwischen Absender und Empfänger:

- E-Mail: Die E-Rechnung wird als Anhang im Format ZUGFeRD oder als XML-Datei im XRechnung-Format gesendet.

- Electronic Data Interchange (EDI): Rechnungsdaten werden in einem standardisierten Format direkt zwischen IT-Systemen übertragen.

- Cloud-basierte Buchhaltungs- und ERP-Systeme: Moderne Systeme, wie z.B. DATEV, ermöglichen den direkten Versand von E-Rechnungen.

- Rechnungsnetzwerke oder -marktplätze: Diese Plattformen dienen als zentrale Anlaufstellen zum Senden und Empfangen von Rechnungen.

- Webportale: Lieferanten können ihre E-Rechnungen auf speziellen Portalen größerer Unternehmen oder öffentlicher Institutionen hochladen.

Werden elektronische Rechnungen vom Finanzamt anerkannt?

Damit eine E-Rechnung vom Finanzamt anerkannt wird, müssen bestimmte Richtlinien beachtet werden:

- Zustimmung des Empfängers: Für den Versand von E-Rechnungen, auch im PDF-Format, ist die Zustimmung des Empfängers erforderlich, entweder ausdrücklich oder stillschweigend.

- Authentizität, Integrität und Lesbarkeit: Die Echtheit, Unversehrtheit und Lesbarkeit der E-Rechnung müssen vom Zeitpunkt der Ausstellung bis zum Ende der Aufbewahrungsfrist gewährleistet sein, z.B. durch innerbetriebliche Kontrollverfahren.

- Archivierung: Rechnungen müssen mindestens zehn Jahre lang in dem empfangenen Format archiviert werden. Ein einfaches Ausdrucken ist nicht ausreichend.

- Gesetzliche Anforderungen: Jede Rechnung muss den gesetzlichen Vorgaben, insbesondere § 14 UStG, entsprechen. Bei externer Buchhaltung sollte der Steuerberater informiert und nach zusätzlichen Maßnahmen gefragt werden.

- Spezifische Anforderungen für öffentliche Auftraggeber: In Deutschland gelten spezielle Anforderungen, z.B. die Nutzung des XRechnung-Formats gemäß dem E-Rechnungsgesetz und der E-Rechnungsverordnung.

- Steuerliche Pflichtangaben: Diese umfassen den vollständigen Namen und die Anschrift des Rechnungsausstellers und -empfängers, Steuernummer, Rechnungsnummer, Rechnungsdatum, detaillierte Beschreibung der Lieferung oder Leistung, Zeitpunkt der Lieferung/Leistung, Aufschlüsselung des Entgelts, anzuwendender Steuersatz und Bruttoentgelt.

- Kleinbetragsrechnungen bis 250 Euro: Hier sind reduzierte Anforderungen gemäß § 33 UStDV ausreichend, wie z.B. Name und Anschrift des Unternehmers, Ausstellungsdatum, Menge und Art der gelieferten Gegenstände, Entgelt und Steuerbetrag sowie der Steuersatz.

E-Rechnung Beispiel: Alltägliche Anwendung einer elektronischen Rechnung

Ein Juwelier hat einen maßgeschneiderten Trauring im Wert von 1.570 Euro gefertigt. Um Papier zu sparen, versendet er die Rechnung per E-Mail. Durch die elektronische Erstellung, den Versand und Empfang per E-Mail erfüllt er die Anforderungen für E-Rechnungen. Die Rechnung ist verständlich, und ihre Integrität wird durch interne Kontrollverfahren wie Kunden-, Rechnungs- und Bestellnummer sichergestellt. Da der Kunde nicht widersprochen hat, wird seine Zustimmung gemäß der aktuellen Rechtslage als gegeben betrachtet.

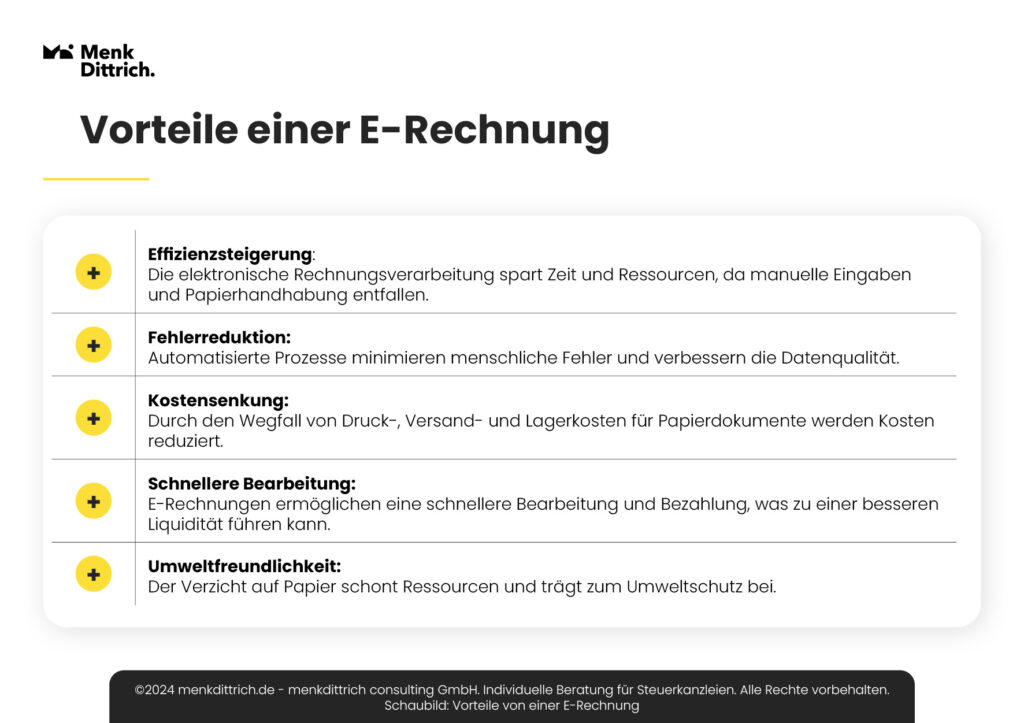

Vorteile einer E-Rechnung

Da elektronische Rechnungen nun Pflicht für innerstaatliche B2B-Transaktionen werden, erfordert dies Anpassungen in den Prozessen Ihres Unternehmens, Ihrer Kanzlei und bei Ihren Mandanten, bringt aber auch viele Vorteile.

Die wichtigsten fünf Vorteile einer E-Rechnung sind:

- Effizienzsteigerung: Die elektronische Rechnungsverarbeitung spart Zeit und Ressourcen, da manuelle Eingaben und Papierhandhabung entfallen.

- Fehlerreduktion: Automatisierte Prozesse minimieren menschliche Fehler und verbessern die Datenqualität.

- Kostensenkung: Durch den Wegfall von Druck-, Versand- und Lagerkosten für Papierdokumente werden Kosten reduziert.

- Schnellere Bearbeitung: E-Rechnungen ermöglichen eine schnellere Bearbeitung und Bezahlung, was zu einer besseren Liquidität führen kann.

- Umweltfreundlichkeit: Der Verzicht auf Papier schont Ressourcen und trägt zum Umweltschutz bei.

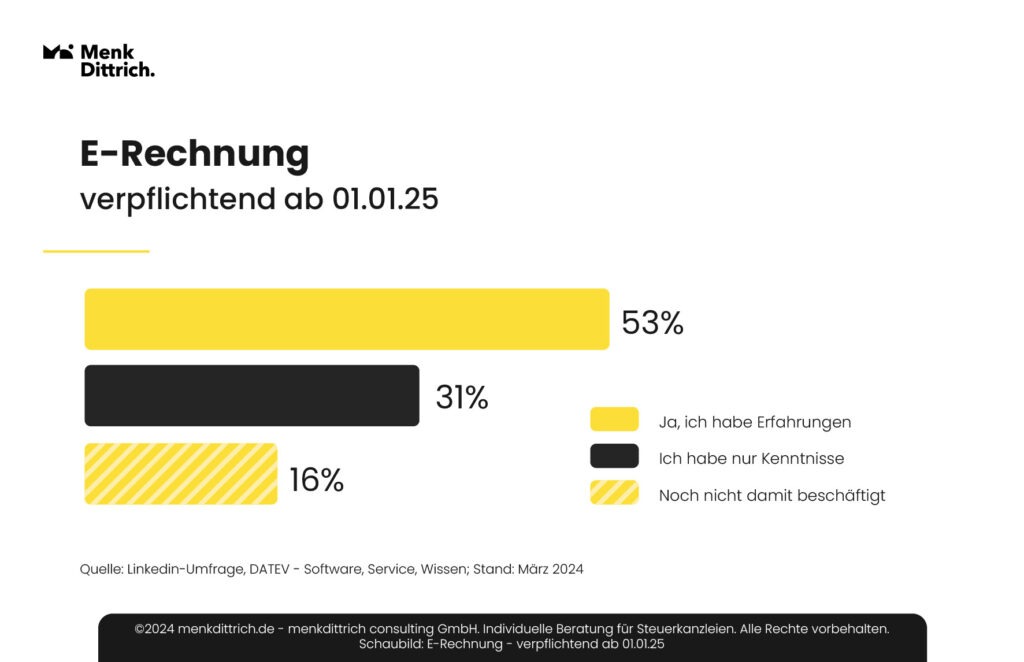

Eine im März auf LinkedIn durchgeführte DATEV-Umfrage hat interessante Einblicke in die Nutzung der E-Rechnung in Kanzleien gegeben. Dabei wurden die Teilnehmer gefragt, ob sie bereits praktische Erfahrungen mit der E-Rechnung gesammelt haben, nur theoretische Kenntnisse besitzen oder ob ihnen das Thema noch neu ist.

Die Ergebnisse zeigen, dass 53 % der Befragten bereits praktische Erfahrungen mit der E-Rechnung haben, was auf eine aktive Nutzung in vielen Kanzleien hinweist. 31 % besitzen theoretische Kenntnisse, haben diese jedoch noch nicht angewendet, was auf eine gewisse Zurückhaltung bei der Umsetzung hinweist. 16 % gaben an, dass das Thema für sie noch neu ist, was weiteren Aufklärungsbedarf verdeutlicht.

Diese Umfrage zeigt, dass die Digitalisierung voranschreitet und die E-Rechnung dabei eine wichtige Rolle spielt. Sie trägt zur Effizienzsteigerung, Kostenersparnis und Nachhaltigkeit bei und optimiert Prozesse, wodurch Unternehmen für die Zukunft gerüstet werden. Es ist also an der Zeit, dass auch Sie die Vorteile der E-Rechnung nutzen und den nächsten Schritt in Richtung digitale Zukunft machen.

Tipp: Stellen Sie frühzeitig auf die E-Rechnung um!

Obwohl die Pflicht zur E-Rechnung im B2B-Bereich dieses Jahr noch nicht gilt, ist es ratsam, sich frühzeitig darauf vorzubereiten und entsprechende Maßnahmen zu ergreifen. Wichtig ist, eine Lösung zu finden, die sowohl den erforderlichen Standards für E-Rechnungen entspricht als auch den individuellen technischen und finanziellen Anforderungen des eigenen Unternehmens gerecht wird.

igt. Um Papier zu sparen, versendet er die Rechnung per E-Mail. Durch die elektronische Erstellung, den Versand und Empfang per E-Mail erfüllt er die Anforderungen für E-Rechnungen. Die Rechnung ist verständlich, und ihre Integrität wird durch interne Kontrollverfahren wie Kunden-, Rechnungs- und Bestellnummer sichergestellt. Da der Kunde nicht widersprochen hat, wird seine Zustimmung gemäß der aktuellen Rechtslage als gegeben betrachtet.

Fazit

Die Bedeutung elektronischer Rechnungen im Geschäftsumfeld wächst stetig, insbesondere mit der ab 2025 geltenden Pflicht der E-Rechnung für B2B-Transaktionen. Dies bietet erhebliche Vorteile: Dank der Digitalisierung von Belegen können Sie Ihre Prozesse effizienter ausführen und Kosten reduzieren. Gerade DATEV bietet dafür eine ideale Lösung, da es die Erstellung, den Versand und die Archivierung von E-Rechnungen gemäß den gesetzlichen Anforderungen unterstützt. Mit DATEV kann Ihre Kanzlei sicherstellen, dass Ihre E-Rechnungen allen Standards und Vorgaben entsprechen, und gleichzeitig ihre Buchhaltungsprozesse optimieren.

Als erfahrene Spezialisten für DATEV implementieren wir z.B. erfolgreich DATEV EO comfort für Sie, um der Pflicht zur E-Rechnung effizient nachzukommen. Die individuell konfigurierbare Controlling-Software vereinfacht die Organisation Ihres Unternehmens. Optimieren Sie die Steuerung der Kanzleivorgänge und erleichtern Sie sich Ihre Arbeit und die Ihrer Mitarbeiter. Mit unserem 360° Paket finden wir die perfekten Systeme für Ihre Kanzlei und führen gemeinsam die Umsetzung, inklusive Schulungen und Fachgesprächen, durch.

Nehmen Sie noch heute Kontakt mit uns auf und informieren Sie sich kostenlos über Ihre Möglichkeiten!

Nach dem Wachstumschancengesetz wird eine E-Rechnung als eine Rechnung verstanden, die in einem strukturierten elektronischen Format erstellt, verschickt und empfangen wird, welches eine automatische Verarbeitung ermöglicht. Diese E-Rechnung muss außerdem den Vorgaben der Richtlinie 2014/55/EU und der CEN-Norm EN 16931 entsprechen. Rechnungen, die in Papierform oder als PDF erstellt werden, fallen unter die Kategorie „sonstige Rechnungen“.

Eine E-Rechnung wird digital erstellt und kann zügig über elektronische Kanäle wie E-Mail oder Webportale versendet werden. Im Gegensatz dazu wird eine Papierrechnung auf Papier gedruckt und per Post verschickt, was mehr Zeit beansprucht. Der wesentliche Unterschied besteht somit in der Methode der Erstellung, der Übermittlung sowie der Geschwindigkeit des gesamten Prozesses.

Bis 2025 müssen in Deutschland nur Lieferanten und Dienstleister, die Geschäfte mit dem öffentlichen Sektor – also mit Bund, Ländern und Kommunen – tätigen, verpflichtend E-Rechnungen verwenden, gemäß der EU-Richtlinie 2014/55/EU. Dabei gibt es Ausnahmen für Direktaufträge unter bestimmten Wertgrenzen, die je nach Bundesland unterschiedlich sein können. Ab 2025 wird die Verpflichtung zur E-Rechnung auch auf den B2B-Bereich ausgeweitet (laut Wachstumschancengesetz), und ab 2028 wird diese Pflicht auch für den internationalen Handel gelten.

Im Rahmen der ViDA-Initiative der Europäischen Kommission soll ein elektronisches Meldesystem für die Umsatzsteuer eingeführt werden, das auf Daten aus E-Rechnungen basiert. Als erster Schritt wurde die Einführung der E-Rechnung beschlossen. Anschließend sollen sowohl ein nationales als auch ein EU-weites Meldesystem entwickelt werden. Laut EU-Zeitplan soll dieses Meldesystem bis 2028 umgesetzt werden, wobei eine Verschiebung auf 2030 oder 2032 im Gespräch ist. Nach aktuellem Stand wird das deutsche Meldesystem erst nach der Umsetzung der europäischen Lösung starten.

Ab dem 1. Januar 2025 sind Unternehmen in Deutschland verpflichtet, in ihren B2B-Geschäften E-Rechnungen gemäß EN 16931 zu empfangen. Diese Regelung gilt zunächst nur für Geschäftsbeziehungen zwischen Unternehmen innerhalb Deutschlands oder in den durch § 1 Abs. 3 UStG definierten Gebieten und erfordert keine vorherige Zustimmung des Rechnungsempfängers. Unternehmer haben außerdem sechs Monate nach Erbringung der Leistung Zeit, um eine E-Rechnung auszustellen.

Jeremy Schwarz

CEO & Gründer der menkdittrich Consulting GmbH

Jeremy ist unser Senior Digital Consultant. Er unterstützt Ihre Steuerkanzlei zuverlässig in sämtlichen Bereichen der DATEV Software. In unserem Team ist er der Spezialist für das DATEV Dokumenten-Management-System (DMS) und DATEV Unternehmen Online. Damit ist er ein echter Experte für Digitalisierungsprozesse in Kanzleien! Sein Wissen stützt er dabei nicht nur auf seine langjährigen Erfahrungen bei der MDC, wo Jeremy bereits über unzählige Kanzleien betreute, sondern auch auf seine frühere Tätigkeit als DATEV Consultant. Dank seiner Ausbildung als Steuerfachangestellter spricht Jeremy zudem Ihre Sprache und kann Ihre Anliegen sofort verstehen.